Помогаем списывать

долги через банкротство

физических лиц

территории РФ

Звонки и консультации бесплатны

Помогаем списывать

долги через банкротство

физических лиц

Звонки и консультации бесплатны

Содержание:

По закону участие финансового управляющего при банкротстве физических лиц через суд обязательно. Многие должники часто слышат о таких специалистах, но не понимают, кто это и какие у них функции. На самом деле, все просто. Финансовый или арбитражный управляющий — посредник между судом, потенциальным банкротом и кредиторами.

Суд назначает управляющего из представителей саморегулируемой организации (СРО), выбранной заявителем (должником либо кредитором — тем, кто инициировал процедуру банкротства). Управляющий вправе отказаться или официально согласиться на участие.

Как узнать, кто ваш арбитражный управляющий?

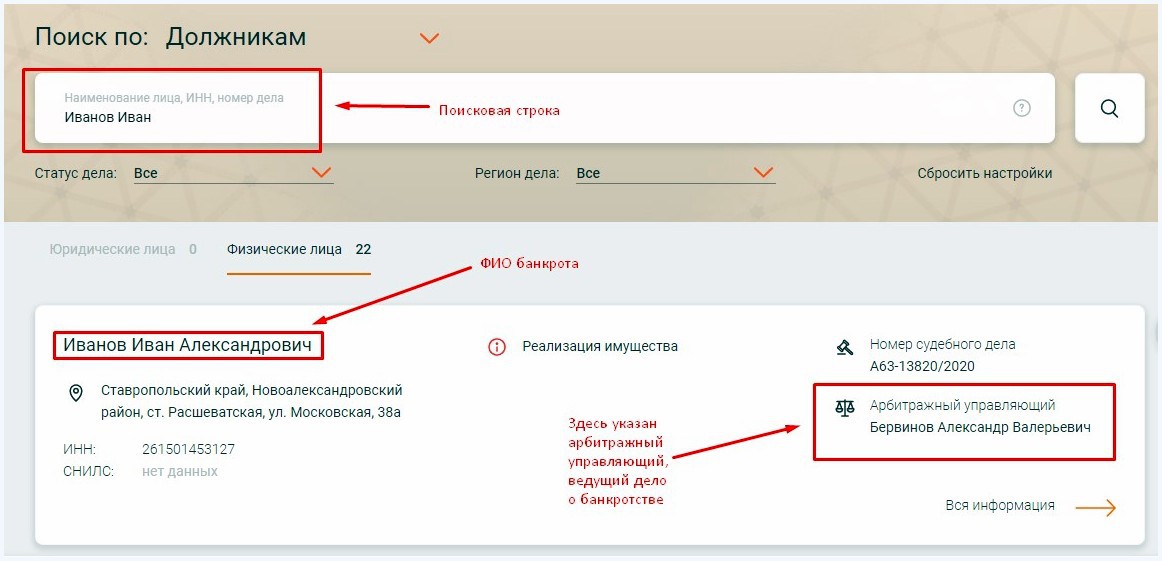

Информацию о том, кто является арбитражным управляющим по банкротству физических лиц в конкретном деле, можно получить в ЕФРСБ — Едином федеральном реестре сведений о банкротстве. Для этого достаточно ввести фамилию и имя должника в специальное поле поиска.

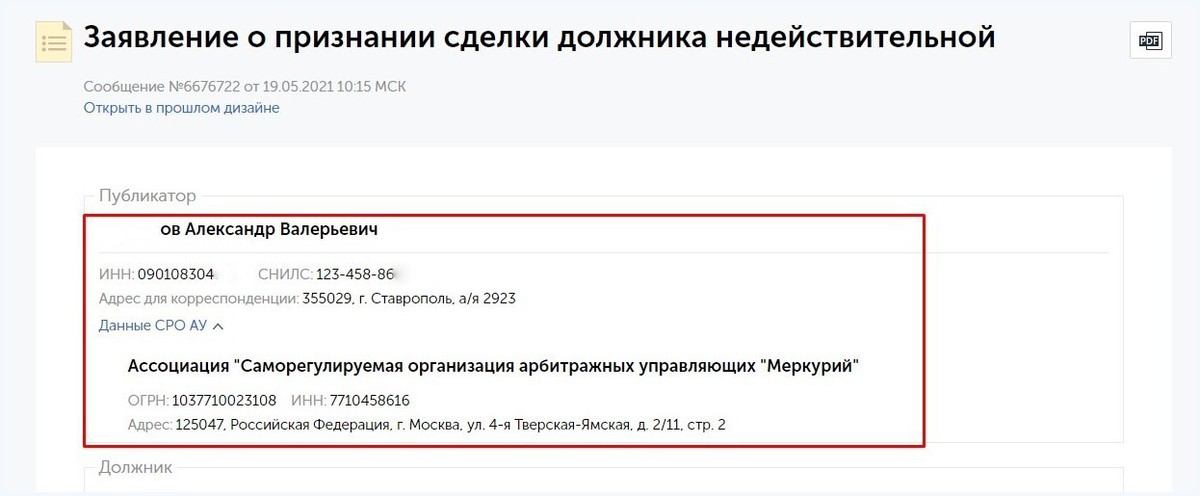

Кликаем карточку дела о банкротстве, открываются сведения о должнике, а чуть ниже — сообщения. Выбираем верхнее (можно любое). В графе «Публикатор» указывается информация о финансовом управляющем, ведущем дело:

Итак, без финансового управляющего банкротиться через арбитражный суд не выйдет. Но прежде чем поговорить о функциях финуправляющих, ознакомимся с условиями для их вступления в СРО:

Процедура банкротства, при которой назначается финансовый управляющий, предусматривает дополнительные условия. К делу не допустят того, кто сам проходит банкротство. Также под запретом заинтересованные лица со стороны кредиторов или потенциального банкрота.

Отстранение финансового управляющего от ведения банкротного дела может быть произведено арбитражным судьей по инициативе самого специалиста, на основании решения собрания кредиторов или по ходатайству СРО (ст. 83 № 127-ФЗ).

Финансовый управляющий должен:

Что проверяет фин. управляющий при банкротстве: все активы (квартиры, машины и т.д.) должника, в том числе и те, которые не были указаны будущим банкротом в описи; документы о доходах, об имуществе и о состоянии банковских счетов; все сделки с имуществом за последние 3 года, в том числе совершенные супругом должника.

В рамках процедуры банкротства физлиц управляющий также вправе:

Разумеется, все мероприятия, напрямую касающиеся материальной стороны вопроса, осуществляются при участии арбитражного судьи. При этом расширенные полномочия финансового управляющего вступают в силу при введении процедур реструктуризации и реализации.

Реструктуризация вводится, если есть шанс восстановить платежеспособность должника. Этот процесс доступен банкротам, имеющим доход, достаточный для содержания семьи, выплат по текущим платежам и погашения долгов в «рассрочку». Управляющий контролирует, как соблюдаются новые условия. Поступления на счета должника идут на оплату требований. Потенциальному банкроту остается необходимая для жизни сумма.

То же самое касается сделок — должник может самостоятельно продать имущество стоимостью до 50 тысяч рублей. Остальные операции правомерно совершать только с согласия финансового управляющего.

Если доходов недостаточно, и план реструктуризации не соблюдается, вводится процедура реализации активов.

Конкурсный управляющий (тот же финансовый) распоряжается имуществом должника следующим образом:

Даже если денег с продажи собственности не хватило на покрытие всех долгов, гражданина все равно признают банкротом и спишут оставшиеся обязательства.

Официальная фиксированная стоимость услуг — 25 тысяч рублей за процедуру банкротства граждан — это вознаграждение финансового управляющего. Должник вносит эту сумму на депозит суда при подаче заявления. Кроме того, управляющий получит 7% от суммы погашенных долгов при реструктуризации, либо от выручки после продажи активов.

Расходы на публикацию сведений в Единый реестр, услуги оценщика и почты оплачивает инициатор банкротства.

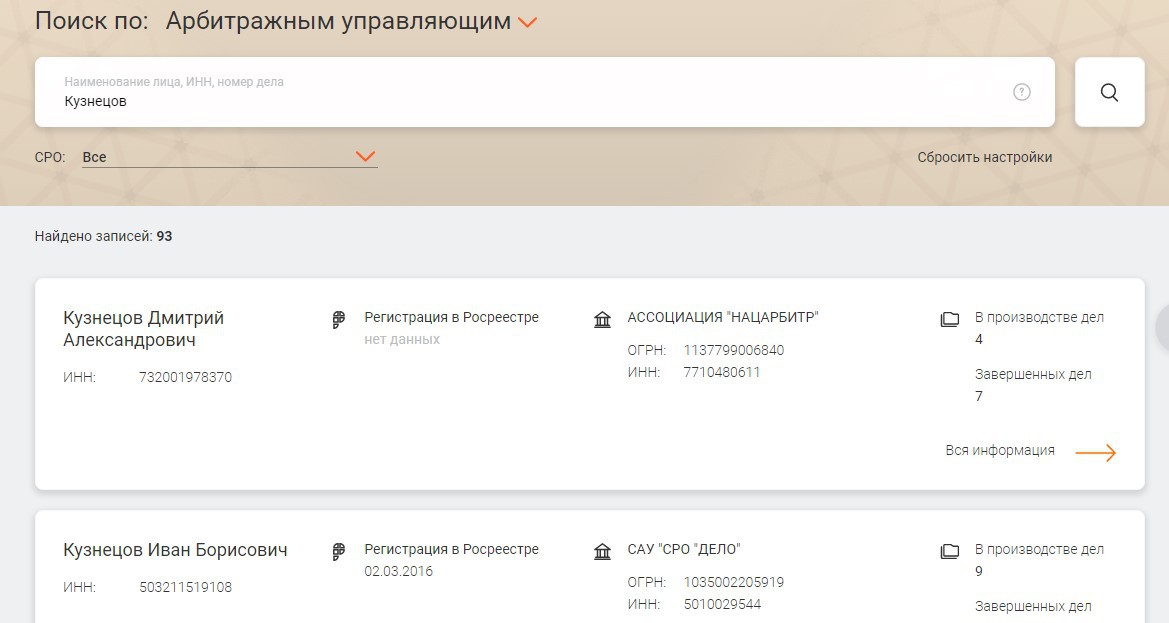

Информация об арбитражных управляющих содержится на сайте ЕФРСБ. Там есть списки СРО и самих управляющих.

Нажав на карточку управляющего, можно узнать, в какой СРО состоит специалист, как давно работает, сколько провел дел и сделал публикаций. Также в открытом доступе есть отчеты, где отражены жалобы и нарушения.

Сложность в том, что на ресурсе нет поиска по региону. Поэтому оптимально воспользоваться рекомендациями знакомых либо профильных юристов и уже после этого узнавать о конкретном финуправляющем.

Если вы хотите получить полную информацию о процедуре банкротства и выбрать надежного финансового управляющего в Москве или области — позвоните или напишите в онлайн-чат.

Как найти финансового управляющего недорого?

Стоимость услуг финуправляющих официально составляет 25 тысяч рублей за одну процедуру. Но должнику, если он выступает инициатором банкротства, дополнительно придется оплатить другие расходы — например, публикации. Они осуществляются финуправляющим — но за счет средств банкрота, поэтому должник обязан передать ему деньги на оплату. Банкротство в конечном итоге обходится в сумму порядка 100 тысяч рублей, и личность управляющего здесь ни при чем. А найти кандидатуру можно через СРО АУ, через систему КадАрбитр, через Федресурс или поручить это юристам, которые сопровождают банкротство под ключ.

Будут ли претензии от управляющего, если 2 года назад банкрот продал машину и купил вместо нее более престижное авто?

Скорее всего, нет. Финуправляющего заинтересуют только сделки, которые осуществлялись с целью вывода имущества из-под удара, т.е. чтобы спасти деньги. Судя по тому, что деньги банкрот потратил на другой автомобиль (который войдет в конкурсную массу), у финуправляющего вряд ли возникнут вопросы.

Стоит ли доверять финуправляющему, если в реестре указано, что он не состоит в СРО?

Доверять, может, и стоит, а вот работать с ним не получится. Если финансовый управляющий исключен из саморегулируемой организации, он теряет право заниматься ведением банкротных процедур. Поэтому ему необходимо сначала обзавестись членством в СРО, а потом уже браться за работу.

Должник нанял управляющего, но через 3 месяца тот ушел из процедуры. Что делать?

Необходимо срочно искать замену. Если этого не сделать, то банкрот рискует прекращением дела после двухмесячной временной приостановки. Следует искать нужного управляющего на порталах kad.arbitr и fedresurs. Также можно найти кандидатуру через СРО арбитражных управляющих или обратившись к юристам, специализирующихся на банкротных делах.

Списание долгов и консультации по сохранению имущества

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Получите бесплатную юридическую консультацию

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Мы гарантируем конфиденциальность разговора

Арбитражный управляющий отказался от меня в процессе банкротства, что теперь делать?

Здравствуйте! К сожалению, такие ситуации случаются не редко. Арбитражный суд обязан предоставить в таком случае 2 месяца, чтобы вы могли найти замену. Если этого не сделать, дело будет закрыто, долги не спишут. Рекомендую начать поиски кандидатуры на замену. Как вариант — можно обратиться в юридическую компанию, которая оказывает услуги сопровождения процедур банкротства. Наши юристы помогут подобрать вам нового финансового управляющего, обратитесь за консультацией по телефону 8 (800) 100 88 16.

Подскажите, как мне быть. Банк подал на банкротство и назначил своего финансового управляющего. У меня все банкротство возникают разные проблемы, но в этот раз уже дошло до того, что управляющий хочет оспорить сделку мою по дарению квартиры, я переписала недвижимость на дочку. Могут ли они это сделать? Долги появились 3 года назад только

Добрый день! Учитывая ваши обстоятельства, могу сказать, что у арбитражного управляющего будет мало шансов оспорить эту сделку. Обычно суд соглашается с доводами управляющих, если сделки заключались на момент существующих долгов. Если в момент заключения у должника была положительная история, он своевременно выплачивал кредиты, то шансов оспорить договор будет очень мало.

Владислав, здравствуйте! Сможет ли физлицо, прошедшее процедуру банкротства почти 4 года назад, работать арбитражным (финансовым) управляющим?

Здравствуйте! Да, состоявшемуся банкроту не запрещено занимать должность финансового управляющего. Им может стать гражданин РФ с высшим образованием, не имеющий судимостей и не совершавший административных правонарушений. Разумеется, необходимо пройти предварительную профессиональную подготовку в лицензированном учебном заведении.

Добрый день! Подскажите пожалуйста, при реализации залогового имущества оценку должен производить банк (залогодатель) или же фин. управляющий? Ни тот, ни другой ничего не делают, прошло четыре месяца(( информацию финуправляющий никакую не даёт, да и вообще общаться не хочет, трубку не берёт. Что посоветуете в данной ситуации?

Здравствуйте! Оценку конкурсной массы, в том числе, залогового имущества, производит финансовый управляющий – это часть его прямых обязанностей. В случае неудовлетворенности произведенной им оценкой несогласная сторона (должник, залоговый кредитор и т.д.) имеет право за свой счет привлечь к оценке независимого эксперта. В вашей ситуации, согласно ст. 60 закона «О банкротстве» № 127-ФЗ, вы можете подать жалобу на действия (в данном случае, на бездействие) финуправляющего. Жалоба подается в арбитражный суд, который рассматривает Ваше дело о банкротстве. Судья обязан ознакомиться с документом в течение 1 месяца с момента его подачи (п. 1 ст. 60 № 127-ФЗ). Если суд признает жалобу обоснованной, он может вынести определение об отстранении финансового управляющего от исполнения обязанностей. Тогда у Вас будет 2 месяца для привлечения другого специалиста из выбранной Вами СРО.