Помогаем списывать

долги через банкротство

физических лиц

территории РФ

Звонки и консультации бесплатны

Помогаем списывать

долги через банкротство

физических лиц

Звонки и консультации бесплатны

Содержание

Причины, по которым человек перестает выплачивать кредит, зачастую разнятся. Правда, это не всегда имеет значение для банка или иного кредитора. Дело может дойти до суда, или же банковская организация, сочтя долг безнадежным, переуступит его коллекторской службе. Больше всего, в любом случае, страдают заемщики. Подчас они не знают, как быть, если их долг продан коллекторам, насчитываются проценты или нет, как и кому теперь платить.

Задача коллекторов — взыскание задолженности с кредитополучателей. Финансовые структуры продают коллекторам договора должников, а агентства охотно их покупают.

Взаимодействие с неплательщиками кредитов банки передают в руки коллекторов на разных условиях. Выделяют два варианта развития ситуации:

Безнадежные долги банки списывают в убыток предприятия, однако продажа коллекторской фирме кредитных договоров позволяет не только компенсировать часть ущерба, но и избавиться от «злостных» неплательщиков.

В законодательстве РФ (закон №230-ФЗ) четко прописаны все полномочия коллекторских компаний, а также требования к ним. Одним из основных условий выступает наличие организации в реестре ФССПФедеральная служба судебных приставов. Если взыскатели там отсутствуют, это свидетельствует о неправомерной деятельности и, вероятно, приведет к начислению дополнительных процентов по займу. В такой ситуации будьте осторожны — возможно, вы имеете дело с мошенниками.

Выделяют следующие основания, согласно которым компании могут взаимодействовать с должником и продолжать начислять проценты по выкупленному у банка или микрофинансовой компании кредиту (разумеется, в полном соответствии с условиями кредитного договора, подписанного дебитором):

Даже при полном соблюдении названных требований агентства не имеют права устанавливать свой размер процентной ставки, если он превышает показатели, отраженные в кредитном договоре. Если процент ниже — не вопрос, теоретически возможна даже отмена переплаты или скидка, но включать свой «счетчик» коллекторы не могут.

Некоторые коллекторские службы устанавливают свои требования к должникам с высокой процентной ставкой. Дело в том, что коллекторам предстоит окупить целый перечень расходов — само собой, они планируют решить этот вопрос за счет должника.

К таким тратам относятся:

Беспочвенные начисления процентной ставки не имеют законных оснований, поэтому их следует оспаривать. Самым простым способом выявления обмана коллекторов является сравнение задолженности, прописанной в кредитном договоре, с суммой, которую требует коллекторская служба. Чтобы обезопасить себя от неправомерных требований, стоит запросить в банке справку о задолженности к моменту передачи долга агентству.

Не будет лишним напомнить: если вы берете кредит, сохраняйте все документы: договор, доп. соглашения (если есть), платежки. В случае попытки обмана вы сможете вывести вымогателей на чистую воду.

Согласно ст. 395 ГК РФ, размер штрафных санкций и пеней за просрочки по платежам начисляется в размере, предусмотренном в договоре. Если же данная информация отсутствует — величина не должна превышать ставку рефинансирования Центрального банка России.

Перечень полномочий коллекторов ограничивается Федеральным законом и положениями кредитного договора, который заключался между изначальным кредитором и должником. Эти пункты невозможно изменить в одностороннем порядке как заемщикам, так и последующим кредиторам, в качестве которых по договору цессии теперь выступает коллекторское агентство.

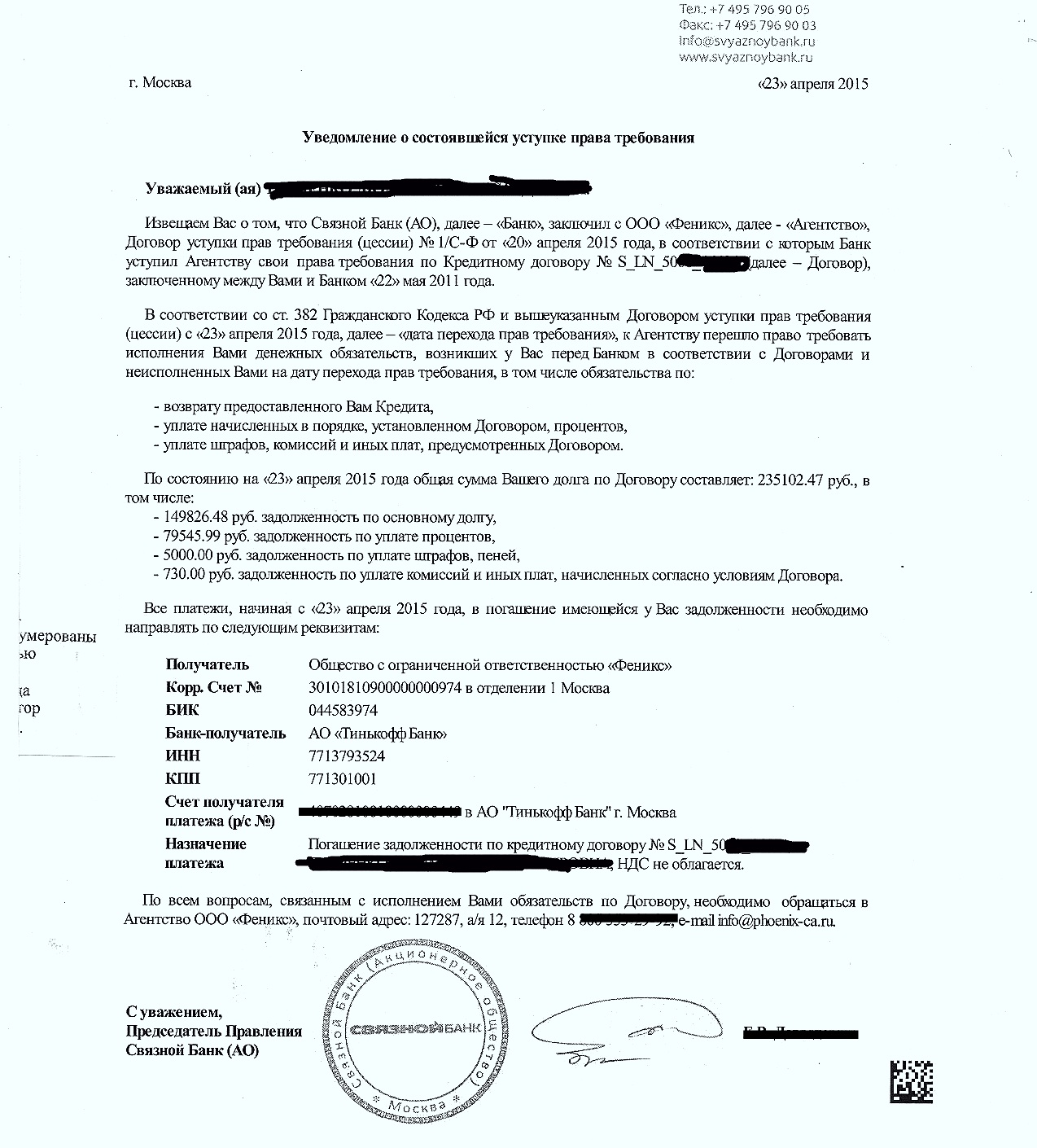

Как только долг продан коллекторам, новые взыскатели обязаны уведомить клиента об изменениях права требования, величине задолженности и начисленной процентной ставке, которые подлежат взысканию.

Эта обязанность продиктована положениями статей 382 ГК РФ и 385 ГК РФ. Если должник, которого «забыли» уведомить о смене кредитора, по незнанию вернет часть долга банку (а то и весь долг), то такое обязательство будет считаться исполненным. Коллекторской фирме придется не только взаимодействовать с дебитором, но и разбираться с банком. Таким образом, незамедлительно уведомить должника, в первую очередь, в интересах самих коллекторов.

Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором.

Предусмотренный договором запрет перехода прав кредитора к другому лицу не препятствует продаже таких прав в порядке, установленном законодательством об исполнительном производстве и законодательством о несостоятельности (банкротстве).

Также следует учитывать, что размер процентов и других штрафов не должен превышать величину предельного долга, в зависимости от типа кредитования. Пени начисляются только на остаток долга, а не на исходную сумму по договору.

Право начислять проценты, согласно перешедшему по цессии договору, получают только те агентства, которые официально выкупили задолженность у кредитора, что юридически дает основания требовать деньги. Для этого важны два условия:

Банковские организации не сразу обращаются к коллекторам. Как правило, изначально с должником работает своя служба взыскания долга — хотя порой кредитная организация заключает договор с коллекторским агентством, которое действует от имени банка и общается с должниками, добиваясь возврата долга в пользу своего нанимателя.

После этого банк определяет целесообразность обращения в судебную инстанцию. Если долг признан безнадежным, то его продают коллекторским агентствам. Чаще всего о переходе прав требования к сторонней организации заемщик получает уведомление от своего нового кредитора.

В таком случае для должника будет разумно обратиться в банк и взять выписку об остатке задолженности на момент перехода прав по договору к коллекторам.

Важно: коллекторы обязаны уведомить должника в письменной форме.

Никаких «здравствуйте, теперь вы платите нам» быть не должно. Только официальное уведомление, содержащее в себе исчерпывающую информацию о кредиторе и доказательства перехода прав.

В уведомлении должны указываться:

Коллекторы, равно как и кредитные организации, имеют право подать в суд на дебитора — ведь по решению суда к делу могут привлекаться приставы, а это уже угроза имуществу и имеющимся активам должника — его собственность может уйти с молотка в счет уплаты задолженности.

В такой ситуации процесс по умолчанию идет одним из двух путей — в зависимости от размера долга:

Порядок приказного и искового производств регулируется соответствующим разделами ГПК РФ (Гражданского процессуального кодекса).

Также учитывайте, если банковское учреждение продало агентству кредит с дополнительным обеспечением, то имущество, оставленное под залог, переходит в право собственности к новому кредитору. Взыскатели могут требовать удержания предмета залога и взыскания его в свою пользу.

Оптимальным вариантом для должника станет отказ от игнорирования коллекторов, что позволит избежать множества бюрократических проволочек и больших переплат. Если коллекторская служба обратилась в суд — заемщику следует приезжать на все заседания и отстаивать свои права, оспаривая каждый рубль, начисленный в виде процентов.

Если взыскатели связались с вами и требуют деньги, при этом письменного уведомления вам не поступало, действуйте по следующей схеме:

Когда задолженность уже передана коллекторской службе и начато взыскание в судебном порядке, во многом от действий (или бездействия) должника зависит исход. Получение коллекторами судебного приказа, дающего им право обратиться к приставам, можно отменить в течение 10 дней. Тогда дело будет рассматриваться в порядке судебной процедуры, в которой можно принимать активное участие.

С помощью грамотных юристов есть шансы добиться уменьшения размера начислений.

Также не стоит забывать о некоторых нюансах, которые помогут избежать крупных неприятностей:

В случае нарушений законодательства заемщику следует подать жалобу в органы надзора, а при отказе коллектора представить информацию о себе и компании — составить заявление в полицию о вымогательстве.

Отсутствие ресурсов, чтобы уплатить долг и начисленные проценты — это не конец света. Законом предусмотрена возможность начать процедуру банкротства, прекратить притязания коллекторов и списать долги раз и навсегда. Обращайтесь за консультацией — безвыходных ситуаций не бывает.

Коллекторы угрожают, что если должник станет банкротом, то останется без жилья. Ситуация: у неплательщика только квартира пополам с братом

Судя по всему, это единственное жилье. Соответственно, к угрозам коллекторов в такой ситуации следует относиться со скептицизмом. Если жилплощадь не под залогом, то в банкротстве должник ее точно не потеряет.

Вправе ли коллекторы требовать возврата долга, если должник брал микрозаем 7 лет назад?

Вероятно, речь идет о сроках давности. Здесь не все так однозначно. Если МФО или коллекторы успели просудить задолженность, то их требования будут законными. Опять же, все зависит от того, признает ли неплательщик долг, платил ли он по займу в течение последних трех лет.

Коллекторы требуют астрономическую сумму, а платить нечем. Как быть?

Рекомендуем признать личное банкротство через арбитражный суд. Скорее всего, требования коллекторов будут законными. Единственный способ закрыть задолженность без оплаты — это подать заявление на признание личной несостоятельности.

Спишем долги через банкротство с гарантией

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Получите бесплатную юридическую консультацию

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Мы гарантируем конфиденциальность разговора