Помогаем списывать

долги через банкротство

физических лиц

территории РФ

Звонки и консультации бесплатны

Помогаем списывать

долги через банкротство

физических лиц

Звонки и консультации бесплатны

Содержание

Логика выдачи кредитов в банках неопытному клиенту покажется странной: человеку, который работает по УСН, занимаясь индивидуальным предпринимательством, отказали в кредите на 200 000 рублей, а вот соседке тете Рае, пенсионерке и заботливой бабушке, легко одобрили 250 000 рублей.

На самом деле логику нужно искать в параметрах скоринговой программы, которой руководствуются менеджеры в банках. Отметим, что за последние годы количество одобрений поданных заявок на кредитование снизилось с 50% до 30%. То есть сейчас выдают кредиты лишь трети обратившихся заемщиков.

Реалии таковы, что банки не предоставляют данных об отказе. То есть в ответ на запрос вы получаете стандартную отмашку: — «К сожалению, мы сейчас не можем вам выдать кредит». У банка есть право не сообщать такую информацию в подробностях, и заемщику остается лишь гадать, чем он умудрился не угодить менеджеру.

Не так давно у Центробанка были грандиозные планы — обязать банковские организации раскрывать клиенту детальные сведения об отказе. Но Ассоциация банков России выступила против такого намерения — ее представители официально обратились к ЦБ РФ, уверяя, что корректировка закона не приведет к ощутимым результатам и ничем не поможет клиентам.

Собственно, инициатива поступила от парламента Республики Калмыкии, который предложил депутатам внести поправки в 353-ФЗ «О потребительском кредите». Предложение заключалось во введении нового обязательства — заставить банки указывать мотивированные причины отказа в кредитовании.

Но банки не согласились с предложением, представив свои контраргументы. По их мнению:

Эксперты тоже сомневаются в жизнеспособности подобной инициативы, утверждая, что корректировки действительно ничего не изменят. Банки попросту станут ссылаться на собственную политику. В результате стандартный отказ в кредите будет выглядеть следующим образом:

«Несоответствие политике банка в выдаче кредитов».

В остальном причину отказа вы не узнаете даже на приеме у менеджера банка. Данные не раскрываются, и порой сами сотрудники не владеют подобной информацией.

Если вам отказали в выдаче такого нужного потребительского кредита в одном банке, вы логично обращаетесь в другой. К счастью, сейчас на рынке работает много коммерческих финансовых организаций, которые заинтересованы в притоке кредитных заемщиков.

Результат обращения к конкурентам позволяет сделать кое-какие выводы:

Она выстраивается на следующих методиках:

Математическая модель банка в РФ заложена в банковскую корпоративную экосистему и помогает эффективно оценить возможности потенциальных заемщиков. Данные по клиенту вбиваются сотрудниками банка, кредитующего население.

Какие же сведения запрашивает эта скоринговая система? Собственно, это те вопросы, которые вам задает менеджер, чтобы заполнить кредитную заявку:

Также скоринговая система выдает оценку вашей кредитной истории. Эта модель по каждому ответу начисляет баллы и на выходе оценивает вероятность невозврата кредита. Ей отводится серьезная роль — малейшие просчеты в алгоритмах запросто приведут к большим финансовым потерям и даже к банкротству банка.

Модель системы периодически корректируется и меняется, поскольку программисты учитывают условия рынка, которые, как известно, весьма нестабильны. Например, если учетная ставка регулятора снизилась, расчеты изменятся. Это необходимо, чтобы предложить клиентам актуальные условия, а не ждать, когда их уведут более шустрые конкуренты.

Если вам отказали в различных банках, налицо серьезные причины, в которых нужно разбираться. Проблема не в гороскопах, не в настроении менеджера или изменении направления ветра — в данном случае все выстроено на математике и расчетах теории вероятности.

Если вы столкнулись с нежеланием банков снабдить вас заемными средствами, обратите внимание на следующие аспекты:

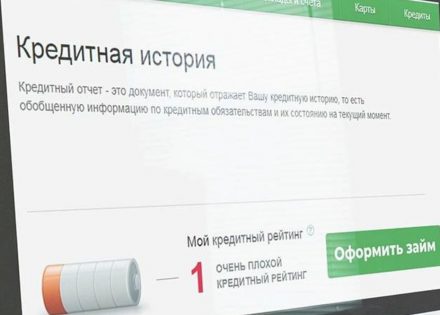

Кредитный рейтинг. Отказать вам могут в двух случаях:

В первом случае отказ предсказуем — банк не хочет связываться с неплательщиком или человеком, который попал в тяжелую ситуацию и отдать кредит, скорее всего, не сможет. Во втором случае мало кто желает иметь дело с темной лошадкой — вы никогда не пользовались кредитами, и доверить вам условные 400 тыс. рублей будет рискованным мероприятием.

Что делать: закажите детализацию своего кредитного рейтинга в Бюро кредитных историй (БКИ). Каждый человек 2 раза в год вправе делать это бесплатно и напрямую.

Помните, что записи обо всех отказах в заявке на кредит также попадают в кредитную историю и передаются в БКИ.

Зарплата и другие доходы. У вас недостаточно дохода, чтобы обслуживать кредит. Например, вы зарабатываете 24 тыс. рублей и уже платите по кредитной карте 5 тыс. рублей в месяц. По новому кредиту вам придется еще платить 8 тыс. рублей, итого: 13 тыс. рублей ежемесячно. Это больше половины месячного бюджета. Поэтому, если вы и так много платите в соотношении к заработку, будьте готовы к отказам.

С середины осени 2019 года ЦБ РФ ввел новые правила игры: расчет показателей долговой нагрузки (ПДН). Банки и МФО обязали рассчитывать, сколько клиент платит по долговым обязательствам, и сможет ли он выплачивать еще один долг. ПДН рассчитывается, исходя из сведений о:

Данные берутся по 2-НДФЛ, по зарплатной карте банка, по ответам из БКИ. Заметим, что кредитные организации обязаны рассчитывать все ПДН, кроме кредитов и микрозаймов, по которым сумма выдачи не превышает 10 тыс. рублей.

По правилам, кредит можно одобрять, если на обслуживание долговых обязательств человек будет отдавать не больше 50% своего месячного дохода. Банк не вправе выдать кредит с нарушением этих правил, в противном случае ему грозит уменьшение нормативов достаточности капитала, и в перспективе — лишение лицензии.

Низкая перспектива по кредитному рейтингу. В отношении кредитных историй тоже применяется своеобразный скоринг. Его особенности находятся под секретом, но факт — если программа говорит, что вам не стоит доверять, менеджеры банка с искусственным интеллектом спорить не будут.

В целом скоринг учитывает:

Документы. Некоторые банки требуют и справку о доходах, и 2-НДФЛ, и выписки по зарплатной карте. Не стоит доверять рекламе, где вам сладко обещают 100% одобрение кредита по одному паспорту. Реклама не выступает публичной офертой, поэтому к ней следует относиться философски.

Как правило, минимальное количество документов требуется только от людей, у которых есть зарплатная карта в том же банке. Если сумма кредита наличными больше 50 тыс. рублей, будьте готовы доказывать платежеспособность документально. Нет возможности? До свидания.

Как правило, у таких заемщиц доходов, кроме пособий, нет. Зато есть ребенок, поведение которого нельзя предсказать: сегодня он счастливо улыбается, а назавтра может и заболеть. В результате мать тратит и кредитные средства, и собственные сбережения на его лечение. Естественно, что она быстро позабудет о полученном кредите и взятых обязательствах.

Вы столкнулись с трудностью, которая не относится к категории неразрешимых. Ваша задача — проанализировать свою анкету и исправить ошибки. Например, если вы не работаете официально, смените работу или попросите работодателя оформить вас. В крайнем случае, если подходите под условия, можно стать самозанятым лицом.

В целом стоит воспользоваться следующими советами:

Проанализируйте свой кредитный рейтинг. От мошенничества сейчас никто не застрахован.

Например, на имя добропорядочного заемщика сторонние лица берут кредиты в МФО. Вы не подозреваете о них, пока не приходит повестка в суд или не появляются судебные приставы верхом на коллекторах. Возможно, у вас просрочка, в которую вас ввергли аферисты. В таком случае необходимо обращаться в правоохранительные органы и восстанавливать кредитную историю на основании возбуждения уголовного дела.

Существует три проверенных способа убедить банк выдать вам кредит:

Также, если вам не одобряют заём в банке, можно обратиться в МФО, которые отличаются лояльными условиями: минимальный перечень документов, отсутствие необходимости посещения офиса, быстрая проверка. В целом МФО выдают микрозаймы сроком на 1-2 месяца и под большой процент. К ним обращаются, чтобы перезанять до зарплаты, но в целом как долгосрочное кредитование их рассматривать нельзя.

Нужна консультация по поводу кредитования, банкротства и взыскания просроченных кредитных задолженностей? Обращайтесь, наши юристы помогут разобраться в ситуации.

Спишем долги через банкротство с гарантией

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Получите бесплатную юридическую консультацию

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Мы гарантируем конфиденциальность разговора